マンションと戸建て、どちらにしようか?悩みますよね。迷いますよね。比較するポイントや抑えておきたい点は、いろいろあります。しかし、絶対的な違いが一つ。それは、マンションは住む場所が限定されるということ。マンションが建っている場所、建築の予定がある物件の中からしか選べません。一方、戸建てなら日本全国、土地さえ確保できれば、良質な中古の戸建てに出会えれば、住む場所を選べます。

今回は、「購入」から「手放す」まで、3つのステージに分けて、比較してみましょう。

購入するときのポイント 気になる初期費用

コスト面から比較してみましょう。新築マンション、新築戸建て「双方で必要になる費用」と、「どちらかのみ発生する費用」を確認しておきましょう。

| 新築マンション | 新築一戸建て | |

| <購入時> | ||

| 印紙税 (請負契約書や金銭消費貸借契約) | ◯ | ◯ |

| 住宅ローン諸費用 (事務手数料や保証料) | ◯ | ◯ |

| 登記費用 (登録免許税や司法書士手数料) | ◯ | ◯ |

| 不動産取得税 | ◯ | ◯ |

| 火災保険料 | ◯ (マンション構造なら比較的安い) | ◯ (木造が最も高い) |

| <購入後> | ||

| 管理費 | ◯ | |

| 修繕積立金 | ◯ | |

| 駐車場代 | ◯ | |

| 土地の固定資産税、都市計画税 | ◯ |

戸建ては、分譲住宅を除くと、土地探しから始める必要があります。気に入ったエリアで物件を探すのは、夢が膨らみますよね。しかし、物件が良くても予算が合わなかったり、なかなか欲しい土地が見つからないこともあります。土地探しをする場合は、余裕をもって始めましょう。

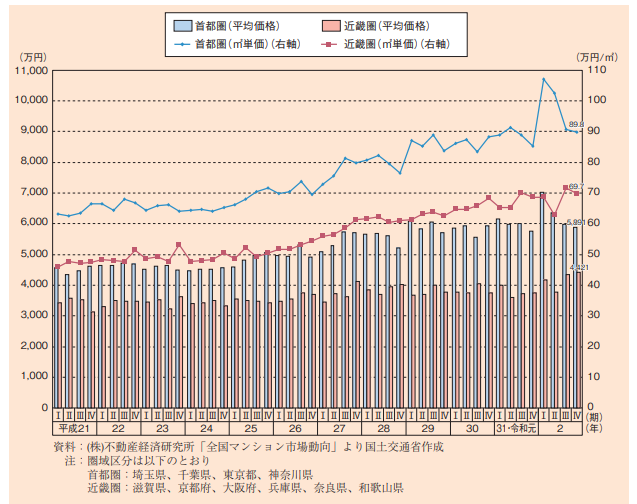

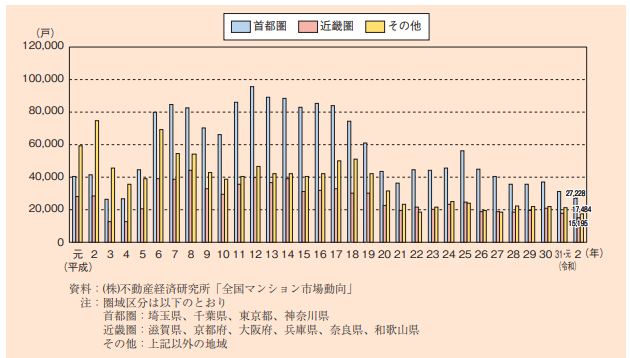

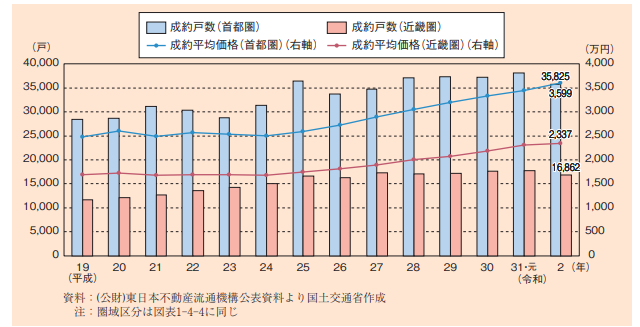

マンションについては、景気動向や地域の特性により、物件数や建物の仕様はさまざま。特に「新築」マンションの供給量は毎年変動が激しく、その影響を受けて「中古」マンションの価格にも大きく上下します。建築年にこだわりがなければ、市場の動向をみながら、「新築」と「中古」双方を検討してみるのも一つです。

購入後の暮らしぶりが一番大事 状況は大きく異なる

マンションと戸建ての主な特徴を下記にまとめます。

| マンション | 一戸建て |

| 当初より間取りが決まっている | 間取りをプランニングできる |

| 屋外スペースはベランダのみ 共用部分では貸スペースあり | 庭をつくって趣味などを活かせる 庭があると大掛かりな掃除や洗濯に便利 |

| 居室内はリフォームが可能 | 建て替えやリフォームが自由にできる |

| 駐車場代が毎月かかる | 無料の駐車場が確保できる |

| エントランスからのセキュリティが高い | 敷地スペースに余裕があれば 近隣からのプライバシーを十分に確保できる |

| 比較的都市部の駅近くに住める | 密集地では近隣トラブルの可能性が高い |

| 管理組合への加入が義務付けられている 理事会の役員は当番制が多い | 地域によって 自治会の運営状況は異なる |

マンションは、セキュリティ面など当初より標準装備の設備が充実している傾向。エントランスやエレベーター、階段、通路などの共有部分は、管理会社が掃除&メンテナンスをしてくれるので、居室のみ管理すれば、コンパクトに生活することができます。マンション独自のコスト面では、管理費と修繕積立金、駐車場代が毎月数万円からかかります。

戸建てについては、間取りから始まり、外構を含めて、たくさんの部分でオーダーメイドできます。さらに、建て替えやリフォームについては、程度に関わらずいつでも自由に実行が可能。土地の固定資産税は、毎年負担する必要があります。年間まとめて一括払いか、3ヶ月ごとの4回に分けて支払います。

引っ越しや手放すときはどうする?

3つ目に、引っ越しや相続するときを考えてみましょう。選択肢は、主に「売却をする」か「賃貸をする」になります。いずれにしても物件に応じた「相場」がありますので、一概にどちらが良いかはいえません。資産価値が高いほど、高く売れるし、高く貸すことができます。あらかじめ移転や手放す可能性があるなら、人気エリアを購入することも視野に。中古物件がいくらで売れているかを調べておきましょう。住宅ローンを返済済みの場合と、返済中のケースで判断が分かれるかもしれませんね。

「売却する」場合は、譲渡所得の対象になりますが、最高3,000万円の特別控除があります。またマイホームを売って、譲渡損失が生じた場合には、他の所得と損益通算できる特例もあります。

マイホームを売ったときの特例

マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)

住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)(引用:国税庁ホームページ)

「賃貸する」と、毎年の確定申告で、不動産所得を計上する必要があります。固定資産税や火災保険は引き続き、持ち主が負担します。住宅ローンが残っていれば、返済も続きます。賃貸借契約や管理業務も発生しますので、不動産会社を入れて進めていくと安心です。

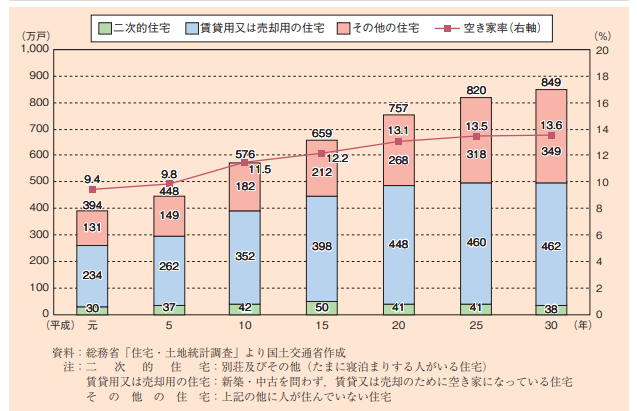

最後に、今後は空き家がますます増えてくることも想定しておきましょう。人口も減り続けます。今を基準に将来の売却金額や家賃を想定すると、思わぬ損失が起こることもあり得ます。自治体の都市計画(魅力ある街づくりへの取り組みなど)や人口動態(人の流入と流出、世代別人口比率など)が、参考になります。

ライフスタイルを優先して住む場所を決める

いかがでしたか?あなたに合った住まいを判断できそうですか?コスト面は気になる点ですが、購入後の暮らしを中心に、手放すときのこともイメージして、物件選びすることをオススメします。自治体によっては給付金、奨励金などを積極的に支給していることがありますので、周辺の市町村まであわせて確認しておくとよいでしょう。購入後の生活面を考えると、医療や子育て環境が充実していることも安心です。

これまで多くの人は、住む場所を決めるとき、仕事や子どもの育児、教育を優先にしてきました。ゆえに、地価の高いエリアで物件を買わざるを得なかったり、1時間以上も満員電車で通ったり、親元を離れて子育てに苦労したりと。

仕事もプライベートも、多様性が注目されるようになりました。これからは、自分が望むライフスタイルを最優先して、それにあった働き方や収入源を確立していく生き方が増え、「お家選び」も次のステージへと変わってくるのではないでしょうか?