「家庭科の授業で金融教育をもっと取り入れたいけれど、時間が足りない!」そんな悩みを抱える先生方も多いのではないでしょうか。家庭科では、衣食住や家族との関わり、さらには金融教育まで幅広いテーマを扱いますが、限られた時間内で生徒に本質を伝えるのは大変です。

この記事では、家庭科の教職員の皆さんが生徒に「将来の家計の管理」をしっかり教えられるよう、具体例を交えて解説します。特に「三大支出(教育費、住居費、老後資金)」に焦点を当て、実践的な授業アイデアもご紹介します!

FP1級のSDGs金融教育アドバイザーが、実教出版「Agenda家庭基礎」に掲載されている内容を独自に5つのテーマにわけて、お伝えします。この教科書における金融教育の本質は「生涯の見通し」と「社会とのつながり」を理解し、自立に備えることです。

シリーズ第2回のテーマは『家計の支出』です。

支出の内訳とは?

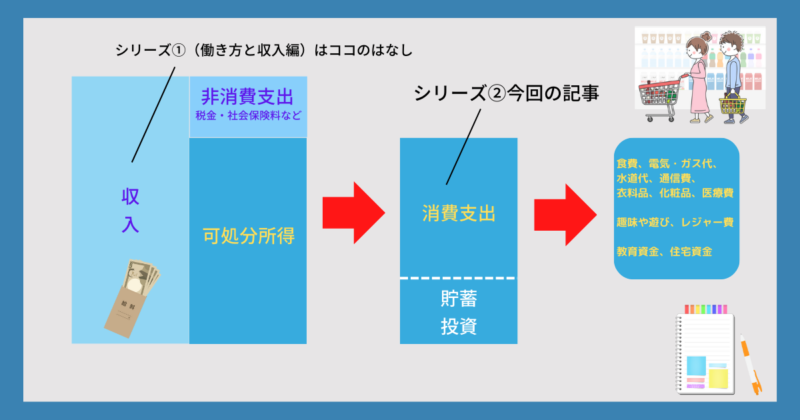

毎月のお金の使い道は、大きく「非消費支出」と「可処分所得」にわけられます。「非消費支出」は、税金や社会保険料など行政機関へおさめるべきお金なので手元には残りません。「可処分所得」は収入から非消費支出を引いた残りで、さらに「消費支出」と「貯蓄・投資」にわけられます。

- 非消費支出:

税金や社会保険料など、手元に残らないお金 - 可処分所得:

自由に使えるお金

さらに「消費支出」と「貯蓄・投資」に分かれます

例:

消費支出:食費、光熱費、趣味、教育費、家賃など

貯蓄・投資:将来の備えや資産運用

なお、収入についてはこちらの記事でお伝えしていますので、あわせてご覧ください。

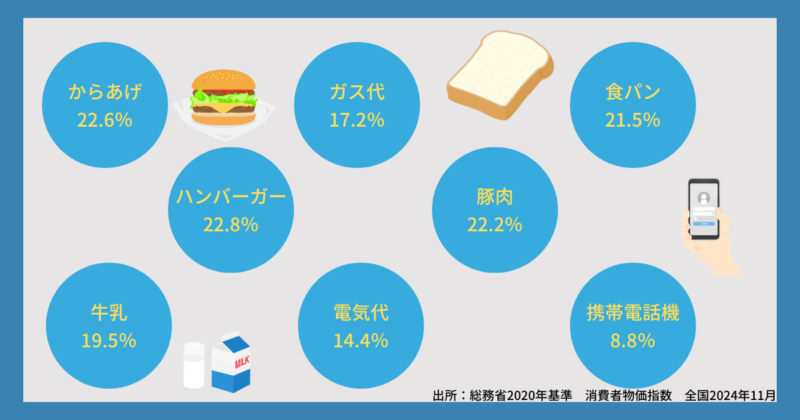

消費支出には、日々の生活で必要な食費や光熱費(電気代、ガス代)だけでなく、趣味や娯楽に使うお金も含まれます。また、子どもの学校、塾、習い事の費用や、大学進学により実家を出た場合の家賃もこの中に入ります。さらに、昨今の物価上昇が家計に与える影響も無視できません。

人生の三大支出

支出の中でも特に「子どもの教育費」「住まいにかかる費用」「老後の生活資金」は、人生の三大支出と呼ばれ、押さえておきたい重要なポイントです。生活に関わるお金の不安や悩みの多くは、この三大支出に関連しています。

子どもの教育費

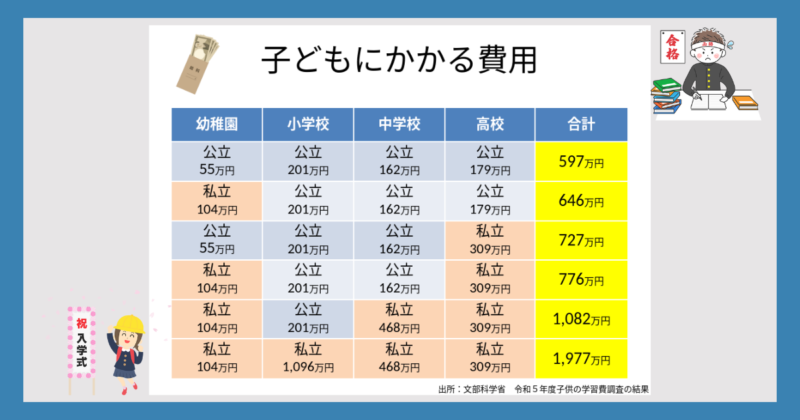

子ども一人を社会人になるまで育てるには、1,000万~2,000万円ほどの資金が必要だと言われています。以下の図は、幼稚園から高校卒業までにかかる学費の目安をまとめたものです。公立か私立かによって教育費は大きく異なります。現在通っている学校や塾の費用も一度確認してみましょう。

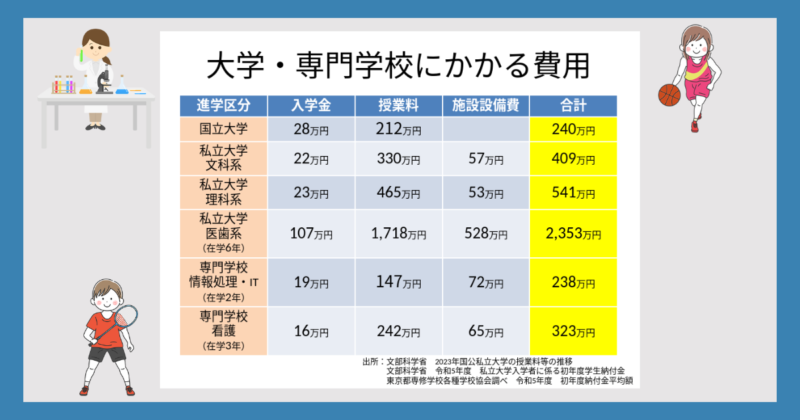

高校卒業後、大学や専門学校に進学すると、さらに多くのお金が必要になります。進学先やコースによって費用は大きく異なるため、早めに計画を立てておくことが大切です。一度に準備できる金額ではないため、家計から少しずつ積み立てる習慣をつけましょう。また、実家を離れて一人暮らしをする場合は、これに加えて「家賃」や「生活費」も必要になります。

住まいにかかる費用

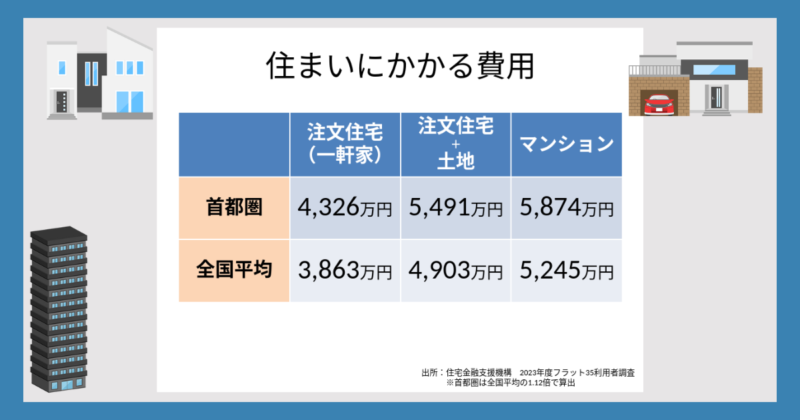

住まいを考える際には、「買う」か「借りる」かで意見が分かれることが多いでしょう。どちらが良いかは一概に決められず、それぞれにメリットとデメリットがあります。特に、住まいにかかる費用は子育ての時期と重なることが多いため、将来の支出を見越して、若いうちから計画を立てておくことが大切です。以下の図は、住宅やマンションを購入した際の平均的な費用を示しています。

注文住宅の場合、土地代が必要になることもあります。また、マンションの購入費用は地価や人件費の影響を受けるため、一般的に首都圏のほうが高くなる傾向があります。土地代やマンションの価格は物件によって大きく異なるため、個別に具体的な検討が必要です。SUUMO(スーモ)などの住宅・不動産情報サイトを活用して、実勢価格を調べてみましょう。

老後の生活資金

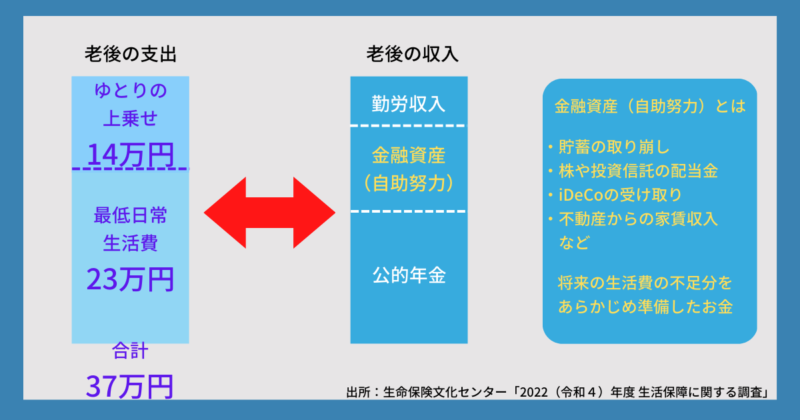

人生の最後に向けた三大支出の一つが、老後の生活資金です。まだ先の話に感じるかもしれませんが、非常に重要なポイントです。生命保険文化センターの調査によると、最低限必要な毎月の生活費は23万円とされています。

さらに、旅行や趣味を楽しむゆとりある生活を望む場合は、毎月37万円が必要です。多くの人にとって、公的年金だけではこれらの資金をまかなうことは難しいため、仕事を続けたり、若いうちから金融資産を蓄えたりして、安定した収入源を確保することが大切です。

例えば、65歳男性の平均余命は19年(現在65歳の男性が平均してあと19年生きるとされる期間)です。ゆとりある老後を送るためには、毎月の生活費37万円×12ヶ月×19年=約8,436万円が必要となります。

この金額を勤労収入、金融資産、公的年金で確保できれば、その期間中の夫婦の生活は安心です。ただし、介護費用については、公的介護保険制度を利用できる場合もありますが、別途準備を考えておく必要があります。

三大支出のまとめ

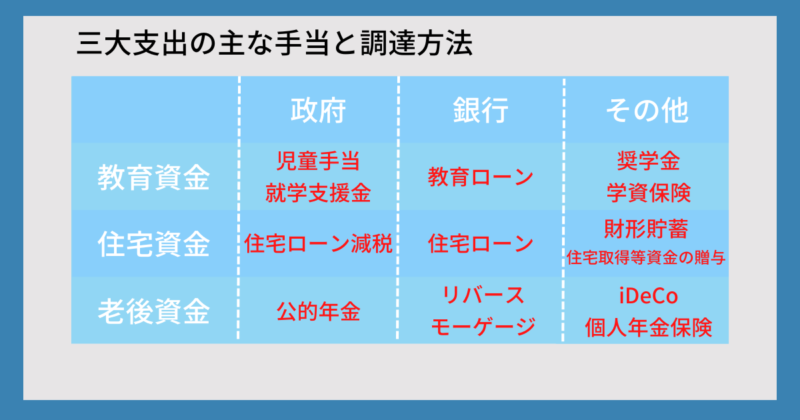

三大支出は家計への負担が大きいため、政府や銀行、保険会社などがさまざまな制度や商品を提供しています。

例えば、手当として支給されるもの、税金の優遇措置、資金を借りる際や貯蓄する際の優遇制度などがあげられます。国や自治体が実施する制度や予算は毎年変更されるため、最新情報を継続的に収集しておくことが重要です。

ライフステージ別の支出計画

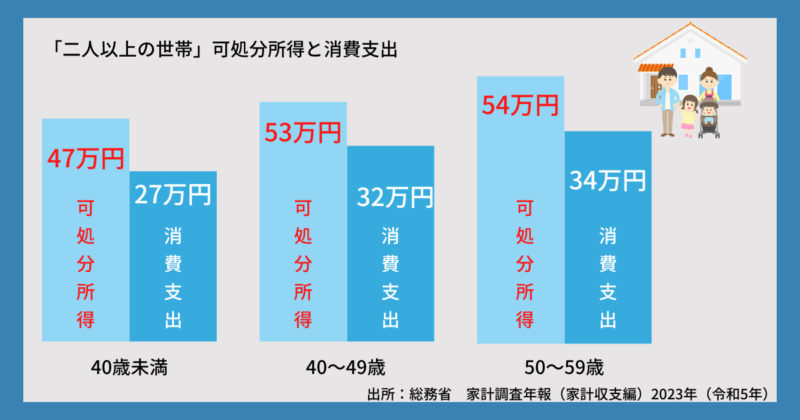

支出の内訳は、働き方や住む場所、家族構成によって異なります。以下の図は「二人以上の世帯」の可処分所得と消費支出を世代ごとにまとめたものです。一般的に、年齢が上がるにつれて収入は増加し、それに伴い子どもの成長とともに支出も増えていく傾向があります。

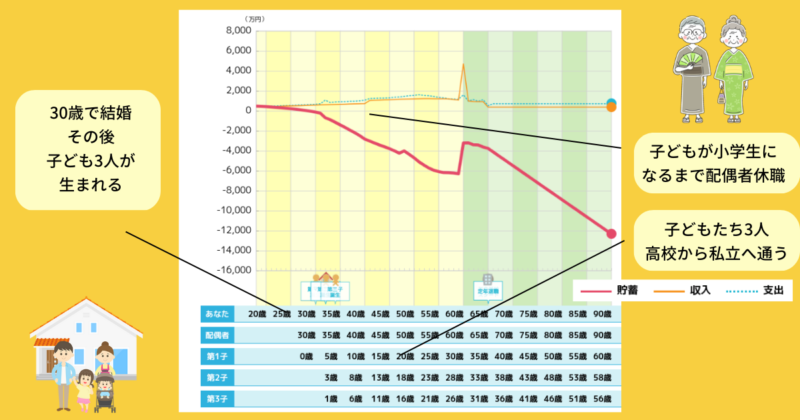

ライフプランでシミュレーションする

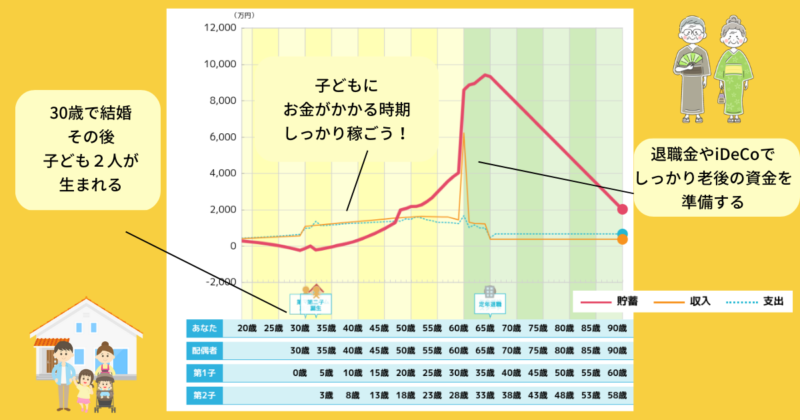

毎月の支出だけを気にしていると不安を感じ、その結果、せっかくの人生を楽しむ余裕がなくなってしまいます。ライフプランを作成することで、生涯にわたるお金の見通しを立てることができます。将来のイメージが具体化することで、適切な対策を考え、潜在的なお金の問題を未然に回避することが可能になります。

上記の図は、30歳で結婚し、その後2人の子どもを育てた場合のシミュレーション例です。夫婦共働きで子どもを育て上げ、老後の資金もしっかり準備できた場合のイメージを示しています。ライフプランのシミュレーションは、「働き方」「収入」「資産内容」「家族構成」などに応じて、一人ひとり異なる形となります。

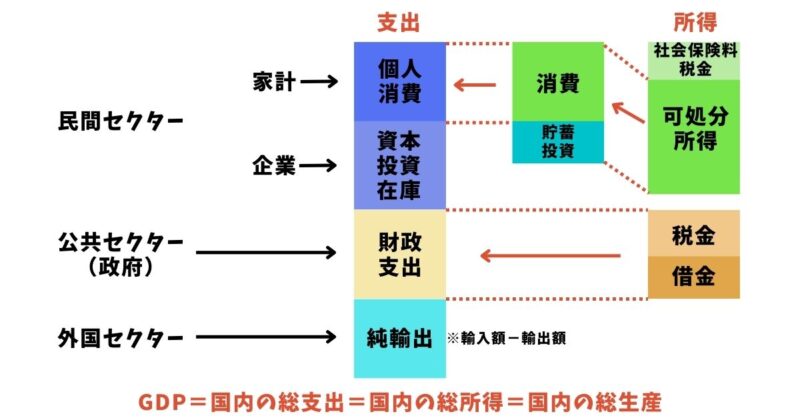

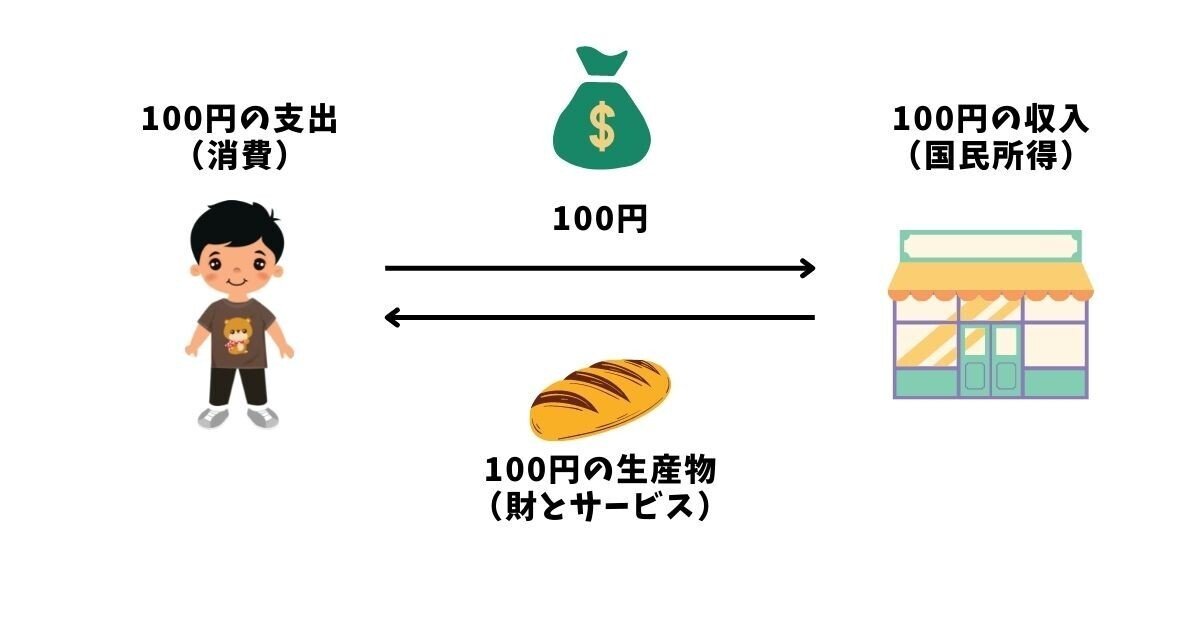

GDPと家計の支出の関係

令和5年度のGDP558兆円のうち、家計からの支出は296兆円(内閣府「令和5年度国民経済計算年次推計」)で、全体の約53%を占めています。日本の経済力の半分以上が家計の支出によって支えられていることがわかります。

政府の重要な役割の一つは「個人消費の低下を防ぐこと」です。

個人消費が減少すると、企業や事業主の業績が悪化し、給与やボーナスが減り、結果として政府の税収も減少します。

税収が落ち込むと、「子育て支援」や「医療・介護」などの社会福祉、「公共工事」「国の安全保障」など、安心して暮らせる環境を維持することが難しくなります。一人ひとりの日々の消費活動は、国全体に大きな影響を与える重要な要素なのです。

まとめ

人生の三大支出である「教育費」「住居費」「老後資金」は、いずれも家計に大きな負担を与えるため、早めの計画的な準備が欠かせません。

例えば、教育費は子どもの進学先や一人暮らしの有無によって大きく変動します。住居費は、住宅を購入するか賃貸にするか、さらには地域による地価の差なども考慮する必要があります。また、老後資金については、公的年金だけではまかなえない部分を補うために、若いうちから貯蓄や投資を進めることが重要です。

さらに、一人ひとりの支出は、日本経済全体に影響を及ぼします。

家計からの消費支出はGDPの半分以上を占めており、個人消費が減少すると、企業の収益悪化や税収の減少を招き、結果として社会福祉や公共サービスの質にも影響が出る可能性があります。

これらのつながりを理解し、日々の消費や貯蓄に向き合うことは、家計の安定だけでなく、日本の経済を支える大切な行動なのです。ゆえに、政府の長期的なビジョンに関心をもつことも大事です。

授業で使える実践ワーク

下の図のような収入と支出のバランスとなった場合、どのような対策が考えられますか?生徒同士で意見交換をすることで、さまざまな考え方に気付くことができます。

【ポイント】

・答えは一つとは限りません。

さまざまな考え方を授業で共有しましょう。

・収入を増やすためには、どうすればよいか?

例:働き方を変える、夫婦フルタイムで働く、スキルアップして転職するなど

・子どもの教育費について、確認しましょう。

・住まいにかかる費用について、ネット検索をして比較してみましょう。

・老後の生活資金が準備できていません。

収入を増やすことに加えて、貯蓄や投資を検討しましょう。

・結婚しないという生き方も尊重しましょう。

その場合の収入と三大支出への影響も考えてみましょう。