中学3年生の公民では「暮らしと経済」を学びます。この単元では、株式、債券、預金などの金融商品が登場しますが、教科書だけではイメージがつきにくいこともあります。

この記事では、金融商品を投資家の目線で学ぶための副教材として、具体的なデータや事例を交えてわかりやすく解説します。金融の専門知識がなくても使えるよう工夫した内容なので、授業準備にぜひ活用してみてください。

<授業のポイント>

・投資家の視点から金融商品を学ぶ

・株式、債券、預金の違いを理解する

・各金融商品のメリットとデメリットを整理する

【SDGs】ゴール①④⑧

金融商品とは?

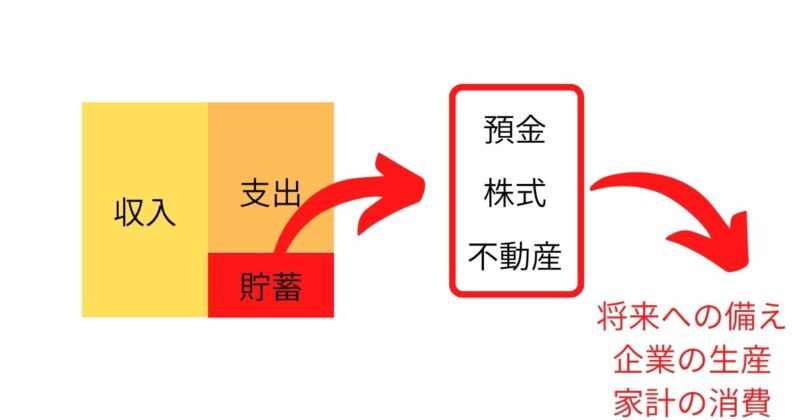

金融商品は、将来に向けてお金を貯めたり、増やしたりするための道具です。たとえば、銀行の預金、株式や債券への投資があげられます。これらは、企業や国が必要なお金を集める方法でもあります。

金融商品は、私たちの暮らしを支え、経済を循環させる重要な役割をもっています。

たとえばお金を貯めて将来に向けて準備しておくと、旅行をしたり、車を買ったり、家を建てたりするときに役立ちます。

企業が資金を集めるときには、株式や債券を発行したり、銀行から融資(お金を借りること)を受けたりします。

国や地方自治体(都道府県や市町村)も、職員の給料の支払いや公共サービスの提供、インフラを整備するために、税収だけでは足りない財源を債券から確保します。

このようにお金を円滑に循環させるための手段として、金融商品が活用されています。

お金の貸し借りは、個人や企業のように、不足していて借りたいと思っている側と、銀行のように、余裕があって貸したいと思っている側との間で成立します。このようなお金を融通する方法を、金融といいます 。

引用元:新しい社会公民 東京書籍令和3年2月10日発行

株式・債券・預金の特徴を比較

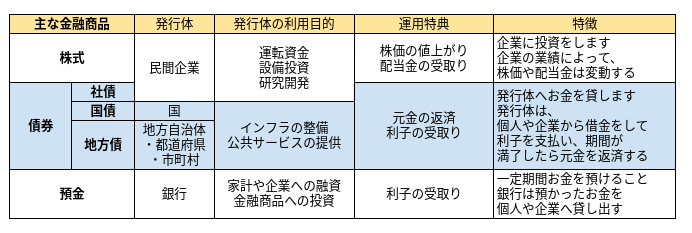

公民の教科書の金融単語は、主に株式、社債、国債、地方債、預金などがあげられます。それぞれの発行体や、集まったお金の利用目的などを下記にまとめました。

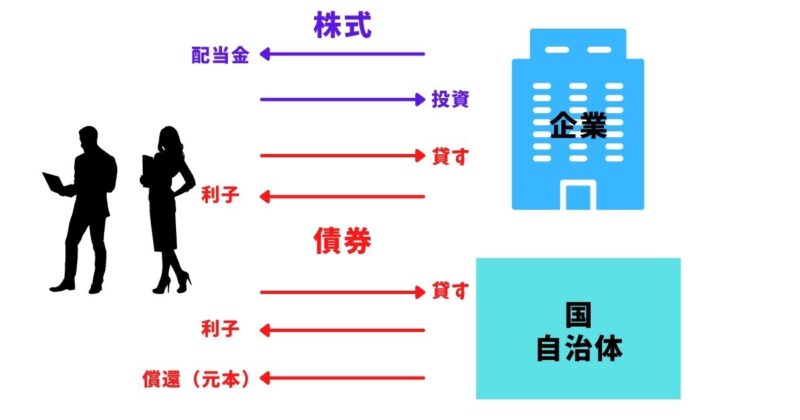

企業は株式や社債を発行して資金を集め、社会の課題を解決する商品やサービスを提供します。その結果、得られた利益の一部を株式の配当金や社債の利子として、投資家へ分配してくれます。

株式は企業の業績や社会の情勢などによって価格や配当金が変動します。債券(社債、国債、地方債など)は、期間が満了したら必ず元金が返済されます。また期間中は、定期的にあらかじめ決められた利子が支払われます。債券は企業でも、国や地方自治体でも発行できます。

預金は、銀行が行っているサービスです。銀行は、私たちが預けたお金を、資金を必要とする家計や企業のために使ってくれます。銀行自らが、株式や債券へ投資もしています。住宅ローンは、家計や企業が預けたお金を銀行が貸し出し、社会で役立っている商品の一例です。

- 株式:企業が資金を集める(出資を募る)ために発行。利益が出ると配当金をもらえるが、価格が変動しリスクも伴う。

- 債券:一定の利子が約束されており、満期には元本が返ってくる。国債や社債など。

- 預金:銀行にお金を預けて利息を得る。元本保証があり、流動性(すぐに使える)が高い。

私たちは日々の暮らしのなかで、このような金融商品を選ぶタイミングに何度も出会うことになります。商品を選ぶ立場で、それぞれの特徴を確認しましょう。

3つの性質(安全性・流動性・収益性)

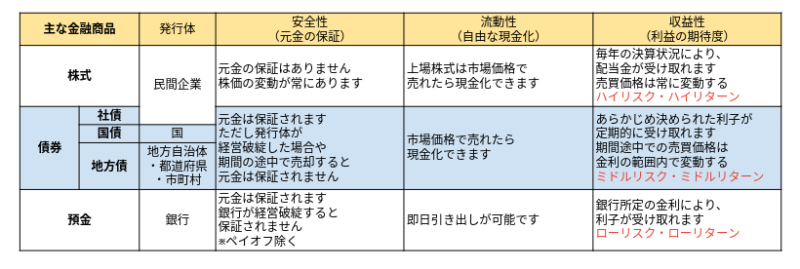

金融商品は3つの性質(安全性・流動性・収益性)から、それぞれの違いを区別できるようにしておきましょう。公民の教科書では、主に株式、社債、国債、地方債、預金などが出てきます。

【3つの性質】

・安全性:元本が保証される度合い

・流動性:いつでも現金化できるか

・収益性:どれだけ利益を得られるか

※ペイオフとは……銀行が経営破綻しても1金融機関1預金者あたり、原本1,000万円とその利息が全額保護される制度

たとえば、預金は安全性は高いが収益性が低く、株式は収益性が高い反面価格変動リスクが大きいです。いっぽうで債券や預金は、インフレに弱いといわれています。インフレ対策としては、国内外の株式も含めた分散投資が有効です。

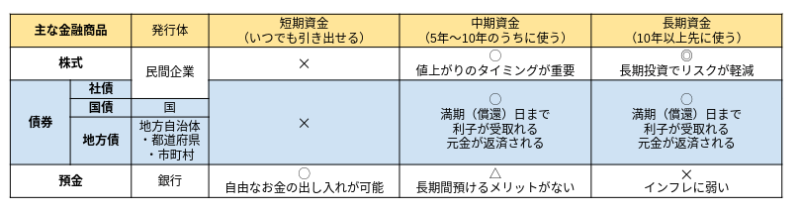

金融商品の選び方と活用法

3つの性質から以下のような使い分けができます。お金を使う時期に合わせて、商品選びをすることがポイントです。短期的に使うお金は預金、中長期的な目的なら株式や債券が適しています。

株式と債券は、預金に比べて投資性が高くなります。中長期的な運用に向いています。いっぽう預金はお金の出し入れを、自由にできることが特徴です。預金は、突発的に必要となるまとまった資金を保管する場所として、捉えておくとよいでしょう。

ちなみにiDeCoやつみたてNISAのラインナップにある投資信託は、株式や債券などを複数組み合わせた商品です。手軽に購入できますが、株式や債券の基礎知識が必要です。投資信託は、運用をプロに任せる商品なので、持っている間は手数料が発生し続けます。購入するときは、各商品の手数料も確認しましょう。

では、ここからは株式や債券の具体的な魅力について紹介します。

株式の事例:成長企業への投資

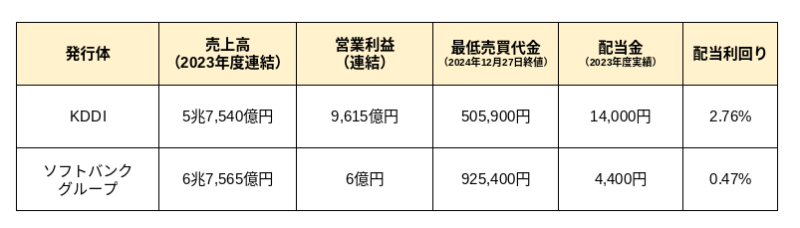

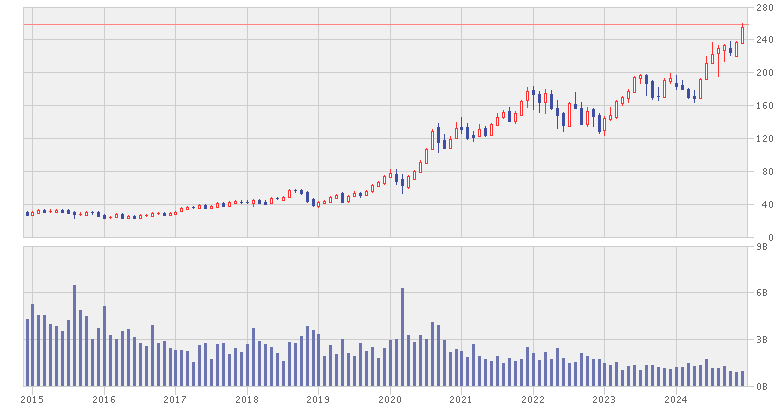

携帯電話大手2社についての株式情報をまとめました。株価は毎日変動するので、2024年12月27日時点の終値を参考にします。

auを展開するKDDIの株価は50万円でした。年間の配当金は2023年度実績で14,000円です。ソフトバンクグループは、株価92万円、年間の配当金は4,400円でした。同じ通信会社でも株価や配当金はさまざまです。

※配当利回り=(配当金÷売買代金)×100

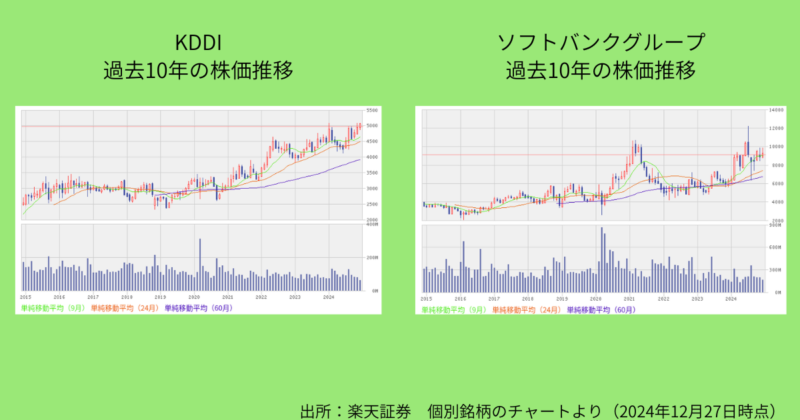

KDDIの配当利回りは2.76%(=(14,000円÷505,900円)×100)となります。過去10年においては、株価はおおむね右肩上がりとなっています。

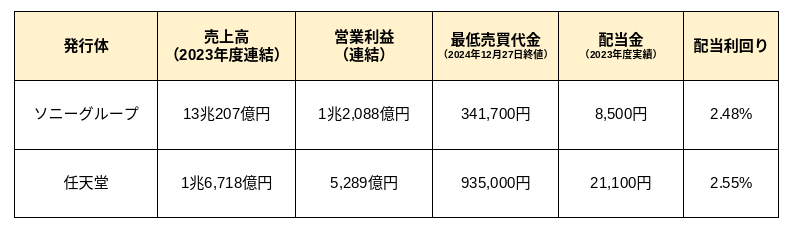

続いて、家庭用ゲーム機の大手2社についても検証しましょう。

株式投資はリターンが期待できる反面、価格変動リスクがあることを理解しましょう。リスクとは、「危険」ではなく、「不確実性」という意味です。

売買代金(=株価)が決まる要素は、売上高や営業利益などの業績だけではありません。企業の資産内容や経営方針、成長戦略に加えて、世界情勢などさまざまな要因が複雑にからみ合っています。株価も市場価格の原理がはたらくので、買いたい人が多くなれば株価は高くなります。

債券の具体例:安定収入を得る仕組み

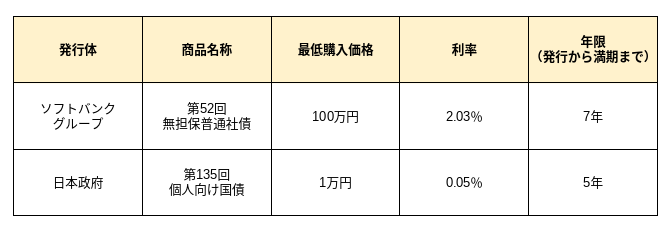

債券については、発行体が企業なら「社債」、国や地方自治体なら「国債」「地方債」です。下記はソフトバンクグループの社債と、日本国債を比較したものです。

商品ごとに最低購入価格、利率、年限はさまざまです。債券は、発行体が経営破綻しないかぎり、確実に元金と利子が受け取れるため、リスクが低く安定した収入を得たい人に向いています。

ソフトバンクグループの社債は、年間20,300円(税引前)(=100万円×2.03%)の利子を受け取ることができます。年限が7年なので、20,300円×7年=142,100円(税引前)の利子が約束され、7年後には元金100万円も返してもらえます。

まとめ

中学3年生の公民で金融商品を伝えるなら、株式、債券、預金の特徴を比較しながら、それぞれのメリットとデメリットを学び、生徒が主体的に考える力を育てる授業を目指しましょう。個別の商品に関する情報は、各発行体のホームページから簡単に調べることができます。

今回は株式や債券、預金の運用効果、リスクとリターンの関係についてお伝えしました。どの商品が良いか悪いかではなく、状況や用途によって使い分けることがポイントです。

具体的な事例をみることによって、教科書に出てくる金融商品の特徴、メリットやデメリットを一緒に知り、考え、たくさんの気付きが得られ「経済のしくみ」の理解が深まることを願っています。

みんなで考える実践ワーク

課題例①:もし1,000万円があれば、どんな金融商品に投資しますか?

【ポイント】

・1,000万円を株式、債券、預金へ振り分けてみましょう。

・なぜその商品を選んだのか理由も共有してみましょう。

・具体的な企業名が出たら、その場でWeb検索をしてみましょう。

※くれぐれも正解はありません。意見や考えの共有がねらいです。

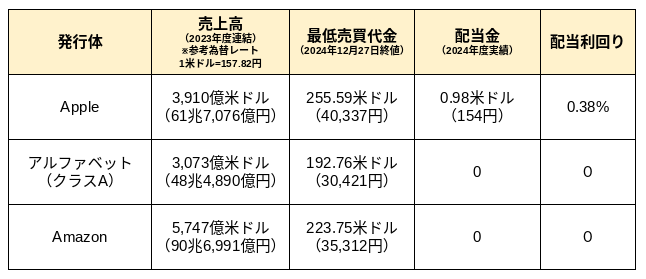

課題例②:米国株に投資する場合、円安と円高のどちらが有利か考えましょう。

公民の教科書では、為替相場(為替レート)についても学習します。米国株式へ投資をするなら、対米ドルレートでは、円安と円高どちらの方向へ向かうとよいでしょうか?

※アルファベットはGoogleの持株会社です。

【ポイント】

・1米ドル=100円(円高)になると、安く買えますが、配当金も安くなります。

(例:Appleの場合⇒最低売買代金25,559円、配当金98円)

・1米ドル=200円(円安)になると、買う値段は高くなりますが、配当金も高くなります。

(例:Appleの場合⇒最低売買代金51,118円、配当金196円)

・為替相場(為替レート)だけでなく、企業の成長性も視野に入れましょう。

・わかりやすく伝えたいけど、よい教材が見つからない

・実践的な経済、時事ネタをうまく活用したい

・ブログを読んだけど、いざ授業をするのが不安

そう思われたら、ぜひお気軽にこちらからお問い合わせくださいね。