教科書の定義だけでは、生徒になかなかイメージが伝わりにくい「証券」。 実は「ディズニーランドのチケット」に例えると、中学生でも一発で本質を理解できます。

この記事では、先生が「そのまま授業で板書できる」わかりやすい解説構成と、最新の具体例をまとめました。 授業の導入や、生徒の調べ学習にぜひご活用ください。

<授業のポイント>

・証券=「価値のある権利書」という本質を理解する

・株式と債券の違い・「直接金融」の仕組みを整理する

・「貯蓄」以外の選択肢(資産形成)について関心を高める

【SDGs】ゴール①④⑧

証券とは:価値のある「権利書」

結論:証券とは、財産的な価値を持つ「権利書」のことです。

教科書的な定義は少し難しいですが、中学生に教える際は「持っていると『いいこと(権利)』がある紙(データ)」に例えるとスムーズに伝わります。

身近な例としては、「ディズニーランドのチケット」があげられます。

- チケット = 夢の国に入って遊ぶことができる「権利書」

- 株・債券 = お金を受け取るなどの財産上の「権利書」

紙やデータそのものに価値があるのではなく、その裏にある「権利」に値打ちがある点が共通しています。

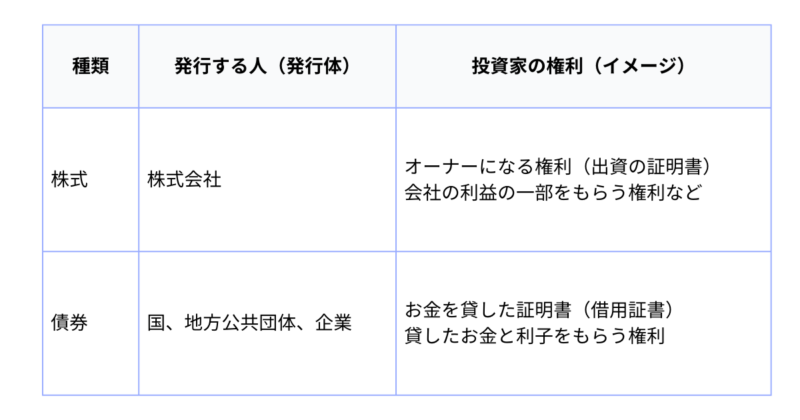

中学生がおさえるべき「2つの証券」

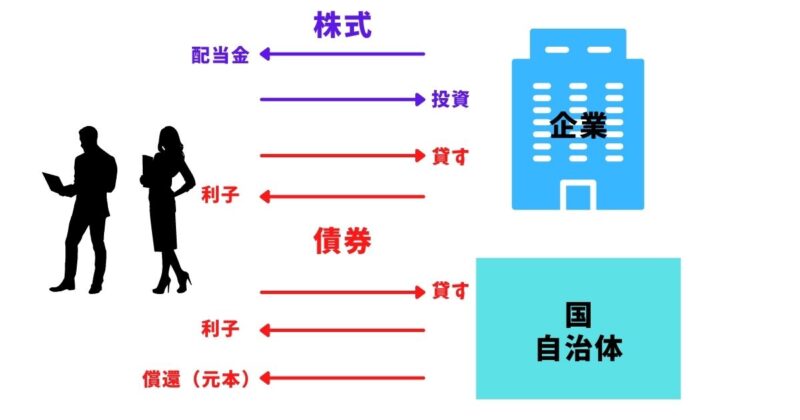

金融教育(公民)の授業では、企業や国がお金を集めるために発行する、以下の2つの証券を中心に扱います。※国が発行する債券を「国債」、企業が発行する債券を「社債」と呼びます。

【コラム】ニュースでよく聞く「投資信託」ってなに?

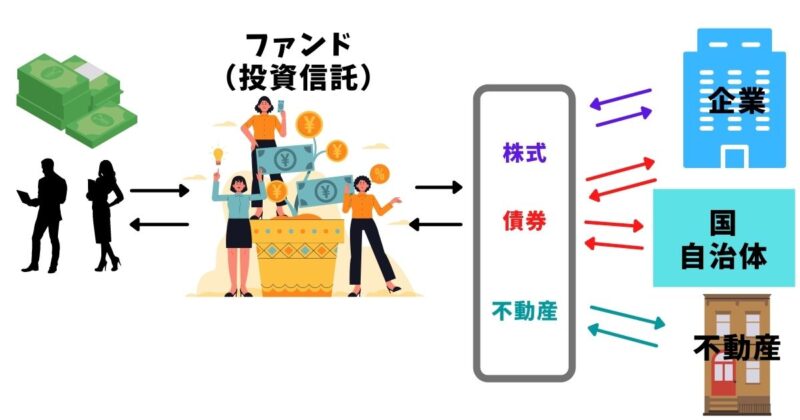

最近、ニュースやCMで「NISA(ニーサ)」や「iDeCo(イデコ)」という言葉を耳にしませんか? これらは、「投資信託(とうししんたく)」という仕組みを使った国が推奨している税金を優遇する制度です。

株式や債券の勉強をしたついでに、この「投資信託」の正体も知っておきましょう。

イメージは「お菓子の詰め合わせ袋」

- 株式投資: 好きなお菓子(A社の株)を自分で1つ選んで買う。

- 投資信託: プロがいろんなお菓子(A社、B社、C社の株や国債など)をバランスよく選んで「詰め合わせ袋」にしたものを買う。

投資信託は、運用のプロ(ファンドマネージャー)にお金を預けて、代わりに運用してもらう商品です。「どの株を買えばいいかわからない」「少額から始めたい」という人に人気があります。

ただし、詰め合わせの中身は「株式」や「債券」です。 つまり、今日勉強した「株式」と「債券」の仕組みを理解していないと、投資信託の中身(リスク)も理解できないということです。 「投資の基本は株式と債券にある」と言われるのは、このためです。

資金調達の仕組み:「直接金融」と「間接金融」

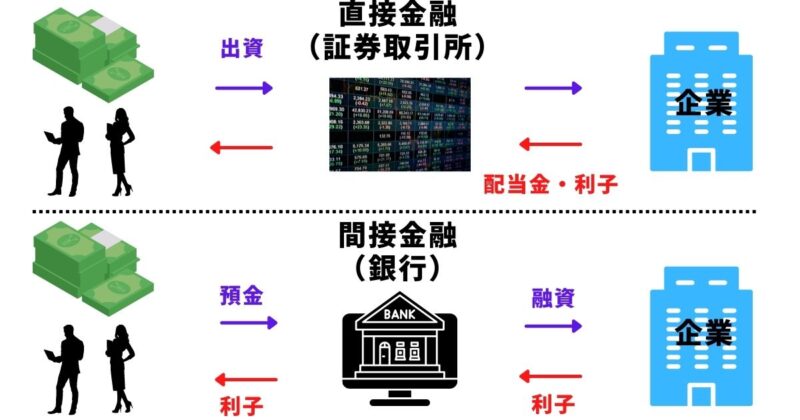

経済活動において、企業がお金を集める方法は大きく2つに分かれます。証券(株式・債券)は「直接金融」に分類されます。

① 直接金融(株式・債券)

企業が株式や債券を発行し、投資家から「直接」お金を集める方法です。 間に銀行が入らないため、企業の業績が投資家の利益・損失に直結します。「証券」はこの直接金融の主役です。

② 間接金融(銀行融資)

銀行が預金者から集めたお金などを、企業に貸し出す方法です。 お金を貸しているのはあくまで「銀行」であり、預金者と企業の間に銀行が入るため「間接金融」と呼ばれます。

証券がもたらすメリット

なぜ人々は証券を買うのか(投資家のメリット)、なぜ企業は証券を発行するのか(発行体のメリット)を整理します。

投資家にとってのメリット(なぜ買うのか?)

理由その①:配当金・利子を受け取れる(インカムゲイン)

・株式の場合: 企業の業績が良いと、利益の一部を「配当金」として受け取れる可能性があります。(※業績が悪ければ出ないこともあります)}

・債券の場合: あらかじめ決められた「利子」を定期的に受け取れます。満期になれば貸したお金(元本)も返ってきます。

【授業のヒント】

株を買う単位は「単元株(たんげんかぶ)」と呼ばれ、現在は原則100株単位です。例えば「1株5,000円」の会社の株を買うには、最低50万円(5,000円×100株)が必要です。

理由その②:値上がり益を得られる(キャピタルゲイン)

・株式の場合: 買った時よりも株価が上がった時に売れば、その差額が利益になります。逆に、下がった時に売ると損をします。

・債券の場合: 債券も価格が変動しますが、満期まで持っていれば原則として元本が戻ってくるため、株式より安全性が高いとされています。

発行発行体(企業・国)にとってのメリット(なぜ発行するのか?)

銀行からお金を借りる場合と比較すると、企業や国には以下のメリットがあります

・返済義務のない資金(株式): 銀行からの借金と違い、株式で集めたお金は原則として返済する必要がありません。

・資金調達の自由度(債券): 銀行以外(一般の投資家など)からも広く資金を集められ、金利設定なども比較的自由に決められます。

【コラム】実際の数字を見てみよう

理屈だけではイメージが難しい場合は、有名な企業「ソフトバンクグループ」を例に、株式と社債の数字を見てみましょう。(※数字は2025年12月30日時点の目安です)

株式を買う場合(株主になる)

株式は「1株いくら」という株価で取引されますが、日本では原則100株セット(単元株)で売買します。

- 株価: 4,400円(1株あたり)

- 買うのに必要なお金: 4,400円 × 100株 = 44万円

- もらえる配当金: 1株あたりの配当金が「44円」なので… 44円 × 100株 = 年間 4,400円 の利益 ※2025年3月期実績

もし、業績が上がって株価が「6,000円」になったら、売った時に差額の16万円(1,600円×100株)が利益になります。逆に株価が下がれば損をします。

社債を買う場合(お金を貸す)

企業が発行する債券(社債)は、募集する回(シリーズ)によって条件が異なります。

- 第64回 社債(個人向け)

- 貸す期間: 7年間

- 利率(年): 3.15% 程度

- 買うのに必要なお金: 最低100万円から

もし100万円分の社債を買ったら…

- もらえる利子: 100万円 × 3.15% = 年間 31,500円

- 7年後: 貸した100万円がそのまま返ってくる(元本償還)

【まとめ】

株式は、値動きが激しいが、大きな利益(配当+値上がり)を狙える。

社債は、預金より金利が高く、満期まで持てばお金が戻ってくる(会社が潰れない限り)。

証券会社の役割:主な4つの業務

私たちが証券(株式・債券)を売買する窓口となるのが「証券会社」です。 単なる「お店」ではなく、金融市場を支える重要な4つの役割を持っています。

①ブローカー業務(委託売買)

「お客さんの注文を取り次ぐ仕事」 私たち投資家からの「買いたい」「売りたい」という注文を受けて、証券取引所に取り次ぐ業務です。

・ポイント: 証券会社は仲介して取引が成立すると、手数料(コミッション)をもらいます。

②ディーラー業務(自己売買)

「証券会社自身が投資をする仕事」 お客さんの注文ではなく、証券会社が自分たちのお金(自己資金)を使って、株式や債券を売買する業務です。

・ポイント: 証券会社自身の判断で利益を狙いにいきます。

③アンダーライティング業務(引受)

「売れ残りのリスクを負って、全部買い取る仕事」 企業が新しく発行する株式や債券を、証券会社がいったん全て買い取り(引き受ける)、投資家に販売する業務です。

・ポイント: 発行する企業は確実に資金調達ができますが、証券会社は売れ残ったら在庫を抱えるリスクがあります。

④セリング業務(募集・販売)

「在庫リスクを負わずに、販売を手伝う仕事」 発行された株式や債券を、多くの投資家に「買いませんか?」と宣伝して販売する業務です。

・ポイント: ③の引受とは違い、売れ残っても証券会社は買い取りません(在庫リスクなし)。販売の手数料をもらいます。

まとめ:授業のポイント

今回の記事で一番大切なことは、証券を「ただの紙切れやデータ」ではなく「権利書」として捉えることです。 最後に、重要ポイントを3つに整理しました。

証券の本質は「権利」にある

ディズニーランドのチケットが「遊ぶ権利」であるように、株式や債券は「財産的な価値のある権利」です。

「株式」と「債券」の違い

・株式: 会社のオーナーになる(出資)。返済義務はないが、リスクとリターンがある。

・債券: 会社や国にお金を貸す(貸付)。満期になれば元本が戻る、比較的安全な商品。

「直接金融」の主役である

銀行を通さず、投資家と企業・国が直接つながる仕組みを「直接金融」と呼びます。

・ブログを読んだけど、授業で株式や社債にふれるのが不安

・公民の授業との関係性が高まるようを工夫したい

・この〇〇な部分がわからない

そう思われたら、ぜひお気軽にこちらからお問い合わせください。